La retraite par répartition : système honorable ou système pyramidal ? Quand Colbert et Bismarck s’apprêtent à détrôner Bernard Madoff au rang de la “plus grande chaîne de Ponzi de l’histoire“

Maintenant que nous savons à quoi sert un CGP (voir article : “CGP VS banquiers : les David et Goliath du 21e siècle“) et que nous avons défini le patrimoine de manière brève et néanmoins efficace (voir article : “Comprendre le patrimoine pour prendre la place de la banque et décupler ma rentabilité“), regardons à quoi pourraient notamment servir vos actifs productifs.

La retraite par répartition : le fruit d’une réflexion franco-allemande vieille de 3 siècles, construite sur des bases saines.

C’est Colbert qui, en 1670, suggéra la création d’un système de retraite visant initialement à recruter et à fidéliser les marins. Louis XIV, au pouvoir à cette époque et très préoccupé par le sort de ses soldats, fit construire le fameux Hôtel des Invalides dès 1671 et la Caisse des Invalides de la marine royale vit le jour deux ans plus tard, le 22 septembre 1673. Cette caisse, destinée à venir en aide aux marins blessés ou invalides, est l’un des prémices du système de retraite que nous connaissons aujourd’hui.

En 1808 les premières caisses sont créées, notamment pour les personnels de la Banque de France et de la Comédie française. En 1850 les particuliers ont la possibilité de cotiser de manière volontaire auprès de la Caisse nationale de retraite, en vue de percevoir une rente garantie par l’État à partir de 50 ans. Problème : seuls les bourgeois sont en mesure de cotiser et les ouvriers ne représentent qu’un cotisant sur 30.

C’est à partir de 1883 que la retraite obligatoire voit le jour en Allemagne, lorsque Bismarck, sous la pression socialiste, met en place le régime obligatoire des assurances sociales, financées par des cotisations ouvrières et patronales ; si Colbert a inventé la retraite, c’est bien Bismarck qui est à l’origine de la répartition. Il faudra ensuite attendre 1910 pour voir un tel système arriver en France, avec une retraite initialement prévue à 65 ans. Cependant l’obligation de cotisation sera annulée dès 1911, tandis que l’âge de départ sera ramené à 60 ans l’année suivante.

1941 : Vichy crée une allocation aux vieux travailleurs salariés. Ce sera la base du système de retraite par répartition que nous connaissons aujourd’hui. Cette idée sera peaufinée en 1945 par une ordonnance (puis une loi dès 1946) sur la création de la sécurité sociale et de sa branche vieillesse qui assure à l’époque une rente au taux de 40% pour un âge légal de départ fixé à 65 ans. De 1946 à nos jours, il n’y a pas eu de grand bouleversement en matière de fonctionnement ; les modifications principales concernent essentiellement l’âge de départ à la retraite, la durée et le montant des cotisations ainsi que le montant des rentes.

Les bases saines de 1670 ne tiennent plus debout au 21èmesiècle et le système louable de redistribution imaginé par Colbert et Bismarck est devenu obsolète.

La retraite par répartition est donc un système de financement des pensions des retraités, alimenté directement par les cotisations prélevées au même moment dans ce but sur la population active (source : wikipédia)

En d’autres termes, cela signifie que les travailleurs actifs cotisent chaque mois pour financer la retraite des anciens. Sur le principe ce mode de fonctionnement est tout à fait louable et il fonctionne très bien… sous certaines conditions !

Lorsque le système de retraite par répartition a été mis en place en 1946 (bien que l’allocation aux vieux travailleurs salariés ait vu le jour en 1940/1941 sous Vichy) il y avait plus de 4 actifs qui cotisaient pour chaque retraité. Savez-vous quelle est cette part aujourd’hui ? 1,2 actifs pour 1 retraité ! Et ce chiffre est voué à devenir négatif dans les années à venir. Autrement dit pour qu’un retraité perçoive une pension moyenne de 800€ (montant quasi insultant en récompense de toute une vie de travail), chaque actif devra cotiser au minimum ce montant pour que le système reste viable : impossible. Et tout cela tient à une explication logique : les temps changent. Les anciens vivent de plus en plus longtemps grâce aux progrès de la médecine, les jeunes font des études de plus en plus longues et, alors qu’ils pensaient à se reproduire dès la vingtaine il y a de cela quelques décennies, ils favorisent aujourd’hui les voyages et leur carrière avant de chercher à se poser et à fonder une famille. Les temps changent.

Par ailleurs, arrêtons-nous le temps d’un paragraphe sur l’espérance de vie. Dans les années 1940 en France, elle était de 65 ans environ pour les femmes et de 59 ans environ pour les hommes ; tandis que l’âge légal de départ à la retraite était de… 65 ans. Jackpot pour les caisses de retraite ! Mais aujourd’hui nous avons des médecins de plus en plus efficaces qui arrivent à prolonger l’espérance de vie et, en 2018 en France, les femmes vivent en moyenne 85 ans et les hommes 79 ans. Quant à l’âge de départ à la retraite ? Il est passé de 65 ans à… 62 ans.

Cela signifie purement et simplement qu’à l’époque les hommes et les femmes mourraient bien souvent avant de partir à la retraite, tandis qu’aujourd’hui il leur reste entre 17 et 23 ans à tenir une fois que celle-ci pointe le bout de son nez.

Récapitulons : il y a de moins en moins de personnes en mesure de cotiser pour répondre à la hausse constante du nombre de retraités et ceux-ci vivent de plus en plus longtemps. D’après vous, que se passe-t-il lorsque les nouveaux entrants (les cotisants) n’arrivent plus à entretenir les plus anciens (les retraités) ?

La réponse à cette question est d’une simplicité infantile : la chaîne de Ponzi déraille.

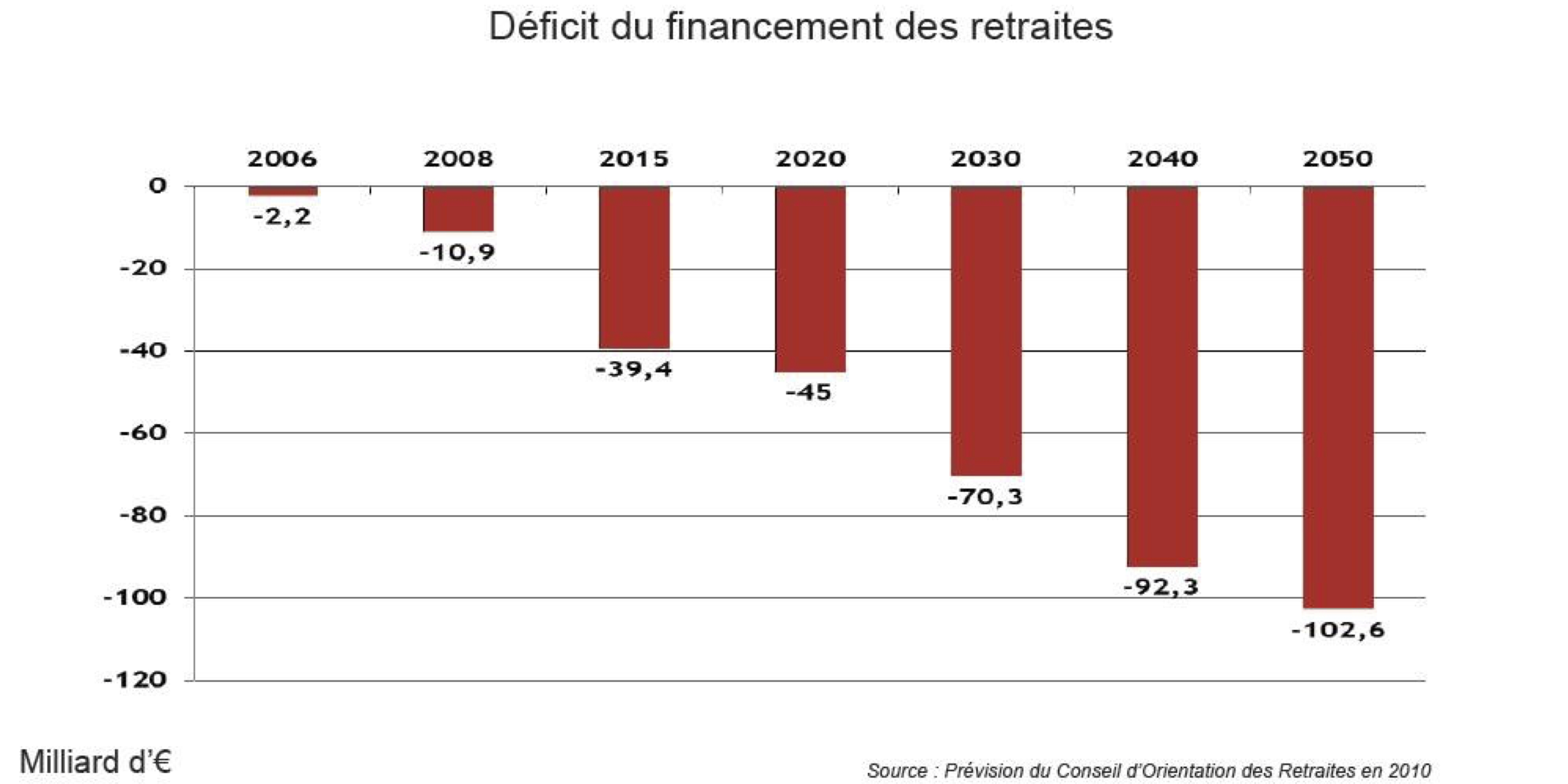

Vous voyez ce graphique ? Il représente le déficit du financement des retraites. Comme vous le voyez, il y a 10 ans (en 2008) ce déficit s’élevait à 10,9 milliards d’euros et devinez quoi ? Cela ne va pas aller en s’arrangeant puisqu’au cours des 30 prochaines années il est prévu que ce déficit dépasse le seuil des 100 milliards d’euros.

D’ailleurs vous l’aurez sans doute remarqué, ces prévisions qui proviennent du Conseil d’Orientation des Retraites datent de 2010. Mauvaise nouvelle : aujourd’hui (juin 2018) la barre des 45 milliards a déjà été franchie avec 2 ans d’avance sur les prévisions en question. Il est donc fort probable que les 100 milliards d’euros de déficit soient dépassés avant 2050.

En temps normal ce genre de système n’est pas censé perdurer, sauf dans 2 cas. Le premier consisterait à s’appeler Bernard Madoff et à être à la fois président du Nasdaq et soutenu par la SEC (la répression des fraudes américaine), mais même dans cette hypothèse vous finirez par prendre 150 ans de prison un jour ou l’autre. Le second se résume à être l’État Français et à cautionner cette pratique frauduleuse vouée à l’échec… Quoi qu’il en soit les 2 situations précédentes se matérialisent par de lourdes pertes financières pour les investisseurs. Dans le cas de Bernard Madoff, ces investisseurs étaient les particuliers ayant investis dans son fonds d’investissement. Dans le cas des retraites par répartition, ce sont les travailleurs.

De lourdes conséquences financières.

Avec le système actuellement en place France, un salarié perd en moyenne 40% de ses revenus lorsqu’il prend sa retraite. Pour un cadre cette perte s’élève à environ 50%. Enfin, pour un professionnel libéral, celle-ci atteint 70%. Et il s’agit bel et bien d’une moyenne… Autrement dit, certains perdront moins et d’autres perdront plus. Ainsi une sage-femme à la retraite perdra 81% de ses revenus et un pharmacien perdra 90% de ses revenus. Pour être absolument certain que vous comprenez bien ce que cela signifie, voici un exemple chiffré : un pharmacien dont le revenu s’élève à 10.000€ par mois aura droit à une retraite de 1.000€ s’il ne fait rien. Il y a donc de fortes chances pour qu’il doive troquer sa Porsche Macan contre une Renault Clio, sa villa de 300m2 contre un appartement de 50m2 et ses vacances aux Maldives contre un mobil-home au Cap d’Agde.

Alors à votre avis, quelles sont les seules solutions envisagées (et envisageables) par les autorités publiques ? Augmenter une fois de plus le taux de cotisations et la durée des cotisations tout en baissant le montant des pensions… Que faire ?

“Think outside the box“.

Si vous avez lu nos 2 premiers articles, la réponse à la question précédente doit vous sembler évidente, sinon la voici : pour pallier cette problématique de retraite par répartition il faut voir au-delà du schéma traditionnel, sortir des sentiers battus et tout simplement opter pour un autre système de retraite. La retraite par capitalisation par exemple, ou encore la retraite par l’immobilier. Dans les 2 cas, vous comprenez désormais en quoi il est nécessaire de développer votre patrimoine actif productif.

Alexandre Castro

CGP associé – CSConsulting SARL