Loi Pinel : aubaine ou arnaque ? La grande hypocrisie des investisseurs immobiliers

Nous avons tous déjà entendu parler de cette fameuse loi Pinel, que ce soit en bien ou en mal. Les conseillers en gestion de patrimoine disent qu’il s’agit de l’investissement immobilier le plus sur qui soit, tandis que les investisseurs immobiliers crient au scandale dès qu’ils entendent le mot défiscalisation.

La loi Pinel c’est quoi ?

La loi Pinel est un dispositif fiscal qui a été mis en place par Sylvia Pinel, ministre du logement sous François Hollande. Le principe est simple : un contribuable achète un bien immobilier neuf destiné à être loué sous certaines conditions et il a droit, en échange, à une réduction d’impôt sur le revenu de l’ordre de 12%, 18% ou 21% sur 6 ans, 9 ans ou 12 ans. Par exemple, en faisant l’acquisition d’un logement éligible au dispositif Pinel pour un montant de 100.000€ et en supposant que celui-ci soit mis en location pendant 9 ans, l’investisseur pourra bénéficier d’un avantage fiscal de 18.000€, soit 2.000€ par an pendant les 9 années en question. Ainsi s’il était redevable de 5.000€ d’impôt sur le revenu par an, celui-ci sera ramené à 3.000€.

Un principe simple qui ne fait pas l’unanimité.

Si les investissements Pinel sont souvent mis en avant par les conseillers en gestion de patrimoine, entre autres, ils ne sont pas du goût de tous. En effet, demandez à un investisseur immobilier chevronné ayant l’habitude d’investir dans l’ancien ce qu’il pense de ces programmes de défiscalisation et vous pourriez le voir attrapez de l’urticaire en direct.

Les “investisseurs rentables“ comme ils aiment à s’autoproclamer, s’accordent tous à dire que l’acquisition de biens neufs est une énorme erreur et qu’il vaudrait mieux ne rien faire plutôt que d’investir dans un Pinel. Étant à la fois conseiller en gestion de patrimoine et investisseur immobilier, je me suis interrogé sur les arguments mis en avant par ces deux parties afin de trouver une réponse neutre à apporter à celui qui s’interroge sur la pertinence ou non d’investir dans ce type de produits. Et vous le verrez, mon avis est nettement moins radical que celui de mes confrères des deux camps. Voici donc les principaux arguments avancés par les investisseurs immobiliers en guise de réquisitoire, accompagnés de quelques précisions, tout en retenue :

“L’immobilier neuf coûte 20 à 30% plus cher que l’immobilier ancien : acheter neuf, c’est perdre 20 à 30% de son investissement dès le départ“.

En effet, tout comme une voiture neuve peut perdre 20 à 30% de sa valeur, aussitôt sortie de la concession dans laquelle vous l’achetez. Alors pourquoi acheter une voiture neuve ? Et bien peut-être est-ce parce que cela offre des garanties supplémentaires par rapport à l’achat d’un véhicule d’occasion ; peut-être est-ce encore pour éviter les “mauvaises surprises“ dues à un mauvais entretien par le premier propriétaire ; peut-être est-ce enfin une question de confort, de consommation. Faites le parallèle avec l’immobilier et vous comprenez désormais pourquoi certains s’orientent plutôt vers le neuf que l’ancien.

Sans compter que tout comme il est nécessaire de produire des voitures neuves, il est nécessaire de produire de l’immobilier neuf. Pourquoi a-t-on besoin de véhicules neufs ? Parce que le parc automobile ancien ne suffit pas à répondre aux besoins de l’ensemble des conducteurs. Lorsqu’un jeune obtient son permis de conduire, cela ne veut en aucun cas dire qu’un ancien vend sa voiture et arrête de conduire définitivement… la famille s’agrandit ? La Porsche ne suffira pus à accueillir les 4 enfants… le couple se sépare et c’est Madame qui obtient la garde exclusive des enfants ? Monsieur va sans doute troquer l’Espace contre une voiture moins encombrante et plus puissante.

Il en va de même pour l’immobilier, l’idée n’étant pas de “construire pour construire“ mais bien de répondre à un besoin. Il existe aujourd’hui en France un déficit de plus d’un million de logements et celui-ci se creuse chaque année. La raison ? Désormais les gens bougent de plus en plus, ils ne restent pas dans la même société pendant 40 ans, ils déménagent, divorcent, se remarient, créent des familles composées, décomposées, recomposées. Et pour répondre à ces mouvements démographiques il faudrait construire près de 500.000 logements chaque année, là où l’on peine à en produire plus de 350.000. Le déficit précédemment énoncé se creuse donc de 150.000 biens, tous les ans. Économiquement, la construction et par conséquent l’acquisition de logements neufs est donc indispensable, tout comme il est absolument nécessaire de produire des voitures pour répondre à la demande.

L’État n’ayant pas les moyens de financer toutes ces constructions, il a décidé de faire appel aux particuliers pour cela et a mis en place des dispositifs fiscaux (depuis les années 80, bien avant la loi Pinel) afin de résoudre ce problème. Pourquoi cette carotte fiscale ? Entre autres pour compenser le fait qu’un bien neuf coûte 20 à 30% de plus que son prix marché dans des conditions “normales“. Est-ce pour autant que tous les investisseurs perdent de l’argent en investissant dans un bien neuf ? Évidemment pas. Mais pour faire partie des 10% de contribuables qui ne perdront pas d’argent via un investissement en Pinel il faudra respecter certaines règles parmi lesquelles l’une demeure reine : l’emplacement ! Car tout comme il est possible de gagner de l’argent en achetant un véhicule neuf, cela vaut pour l’immobilier neuf. Cela arrivera plus facilement en achetant une Porsche (les véhicules de la marque ont tendance à prendre de la valeur avec le temps) qu’une Clio… Cela arrivera plus facilement en achetant à Lyon (+9% entre mai 2017 et mai 2018) qu’au Mans (-9% sur la même période).

“L’immobilier neuf n’apporte aucune sécurité de loyers“.

C’est l’un des arguments les plus repris par les investisseurs immobiliers pour démonter l’argumentaire des vendeurs de Pinel, pourtant c’est l’argument que je comprends le moins, des deux côtés d’ailleurs. La sécurité des loyers existe-t-elle réellement, que ce soit dans le neuf ou dans l’ancien ? Certainement pas. Il existe bien évidement des moyens d’optimiser ses chances de louer son bien immobilier, mais cela vaut aussi bien dans le neuf que dans l’ancien et il s’agit plus souvent de savoir mettre en avant des arguments commerciaux plutôt que d’avoir une recette miracle. Les uns diront que le neuf coûte moins cher en matière de charges, ce qui est vrai puisque les bâtiments neufs répondent à des normes énergétiques visant à réduire au maximum les consommations d’énergies, voire même aspirent à devenir créateurs de ressources, c’est-à-dire que les constructions tendent aujourd’hui à produire plus d’énergie que ce dont elles ont besoin. Les autres mettront en avant le cachet de l’ancien, le montant des loyers parfois inférieurs (bien que les biens neufs soient désormais soumis à des règles de zonage et de plafonnements de loyers, notamment pour éviter les dérives que l’on a pu connaitre par le passé avec des dispositifs comme le Robien… ces règles visant avant tout à protéger l’investisseur), etc.

Quoiqu’il en soit et bien qu’il existe des assurances loyers impayés pour cela, il n’y a pas plus de sécurité dans le neuf que dans l’ancien. Cependant dans les deux cas il faudra s’interroger sur 2 points essentiels : l’emplacement (encore une fois…) et la demande.

L’emplacement, car en achetant un bien dans le fin fond de la Creuse, les probabilités de louer un bien sont réduites par rapport à celui qui investit en plein centre de Lyon par exemple.

La demande, parce qu’il ne suffit pas d’acheter au bon endroit, encore faut-il répondre à la demande locative sur place. Acheter un studio meublé en pleine campagne, là où résident majoritairement des familles avec 3 enfants, non. Acheter un studio meublé en plein centre-ville, à deux pas des transports en commun, des commodités et en face d’une faculté, oui.

Argument suivant.

“L’immobilier neuf n’est pas (aussi) rentable (que l’ancien)“.

Premièrement : en tant qu’investisseur dans l’ancien je ne peux pas dire le contraire. Deuxièmement : est-ce pour autant une mauvaise chose ? Troisièmement : on ne peut pas généraliser.

Est-ce une mauvaise chose : absolument pas. Si l’unique but est de faire de la rentabilité cela pose évidemment un problème. Mais : tout le monde ne voit pas le cash-flow comme le Saint Graal. Étrange ? Pas plus qu’un contribuable vous expliquant qu’il aime payer des impôts car en ce sens il a l’impression de contribuer au financement des infrastructure du pays qui l’a accueilli et envers qui il s’estime redevable. Pas plus qu’un contribuable vous expliquant qu’il est prêt à sacrifier quelques points de rentabilité si son investissement ne lui demande ni temps, ni contrainte, ni stress et que celui-ci lui permet en plus d’utiliser l’argent qu’il doit au fisc pour se constituer une certaine valeur patrimoniale. Il n’y a donc pas de bonne ou de mauvaise situation (#Scrib), seulement des investissements adaptés à différents profils d’investisseurs. Navré chers confrères investisseurs rentables, tout le monde ne recherche pas le cash-flow ou l’indépendance financière et certains apprécient même leur fameuse “rat race“ et son très heureux ainsi. N’est-ce pas l’unique but de notre présence sur Terre ?

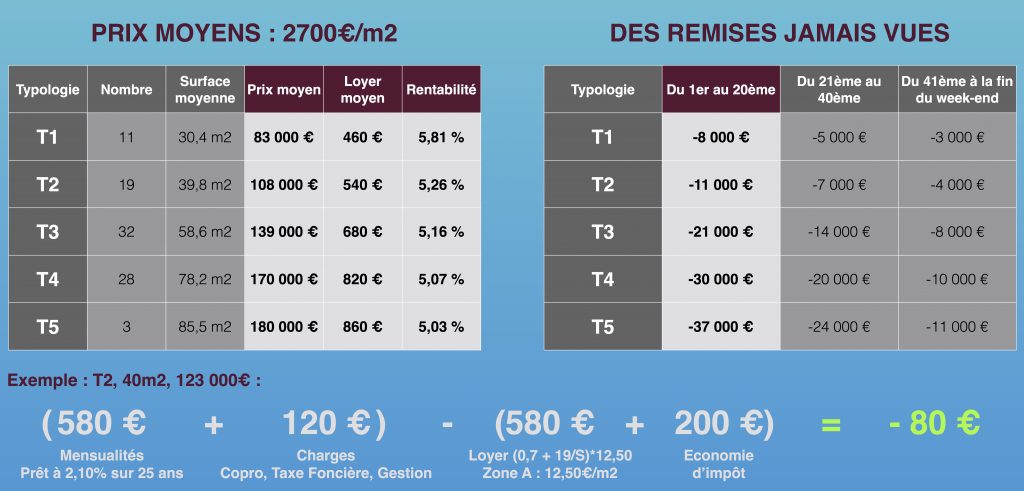

On ne peut pas généraliser : car comme expliquer précédemment, bien que 9 fois sur 10 un investissement Pinel ne soit pas l’investissement le plus rentable que vous puissiez faire, il existe 10% des cas dans lesquels votre Pinel pourrait vous rapporter plus d’argent que ce qu’il ne vous en coûte. La preuve en image, sur une résidence que nous proposions à la commercialisation courant juin :

Alors oui, on tient compte de l’avantage fiscal dans notre calcul, oui ce n’est qu’un maigre cash-flow (à titre indicatif, sur nos investissements personnels nous cherchons à faire 500€ de cash-flow par tranche de 100.000€ investis), oui tous les investissements Pinel ne sont pas aussi rentables (ici les T1 affichent en moyenne un rendement de 5,81%, soit 7,81% en tenant compte de la réduction d’impôt Pinel). Mais encore une fois, tout le monde n’a pas d’yeux que pour le cash-flow.

“Les vendeurs d’immobilier neuf n’ont qu’un seul intérêt à vous proposer des programmes de défiscalisation : prendre de grosses commissions sur votre dos“.

Soyons clairs : un “vendeur d’immobilier neuf“ qu’il soit agent commercial, banquier, agent immobilier pour une agence ou CGP sera rémunéré par le promoteur dont il aura vendu le bien. Quoi de plus normal ? Si vous avez un ami maraicher et que celui-ci vous embauche pour l’aider à vendre ses produits sur le marché le dimanche matin il y a de fortes chances pour qu’il vous rémunère pour cela. Est-ce immoral ? Je ne pense pas non. Vous l’avez aidé à vendre son stock de légumes et il vous a payé en conséquence. Imaginons que sans vous il vende 100 kilos de tomates à 4€ le kilo : il aura gagné 400€. Supposons qu’avec vous il vende 150 kilos et qu’il vous reverse 25% de son chiffre d’affaires. Au final il aura vendu pour 600€ de tomates, aura encaissé 450€ soit 50€ de plus que s’il avait été tout seul et vous aurez pris 150€ au passage. Tout le monde est content et le client final aura bien payé ses tomates 4€ du kilo. Je ne vois aucun problème à cela, tout travail mérite salaire. Et si ce travail n’appauvrit pas d’avantage le client final il n’y a rien de plus louable. C’est exactement le même principe dans le cadre d’une vente immobilière dans le neuf.

Alors je m’interroge : pourquoi les investisseurs immobiliers ont-ils tant de mal à entendre parler d’immobilier neuf ? Pourquoi mettent-ils constamment en avant les arguments énoncés dans cet article et pourquoi se sentent-ils tous obligés de devenir de véritables cavaliers blancs, déterminés à “aider les gens“ à faire comme eux, en fuyant l’immobilier neuf pour favoriser le seul investissement rentable selon eux : l’immobilier ancien ? N’auraient-ils pas eux aussi un intérêt financier à “aider les gens“ justement ? Ne serait-ce pas là de l’hypocrisie pure, dure et inutile qui plus est ? Ces investisseurs ne cherchent-ils pas coûte que coûte à dénoncer des choses, sans trop en dire sur leur propre stratégie d’investissement et ce dans l’unique but de vendre ensuite leurs propres formations, leurs conseils, leurs biens immobiliers rentables ? D’ailleurs, à combien s’élève la commission de ces investisseurs reconvertis en agents immobiliers au service de leurs clients ? 4, 6, 8% ? En quoi ces investisseurs, dans la manière (et les montants) qu’ils ont de se rémunérer sont-ils différents des “vendeurs de Pinel“ sur lesquels ils crachent régulièrement ? Personnellement je ne vois aucune différence entre les deux. Chacun défend ses idées en jugeant bon de dénigrer celles des autres… En PNL on appelle ça un manque de confiance en soi, ou une haute estime simulée cachant au fond un manque de confiance en soi. Mais ne généralisons pas.

A titre purement personnel encore une fois, je n’ai aucun mal à assumer une rémunération bien grasse du moment que le montant facturé à mon client ne représente qu’un faible pourcentage compte tenu de ce que je lui fais gagner. Tout est une question de point de vue. Je n’ai rien contre quelqu’un qui vend une formation 1.500€ si celle-ci permet à celui qui l’achète de passer à l’action avec une stratégie d’investissement viable qui lui fera gagner des dizaines de milliers d’euros. Je n’ai rien contre un investisseur qui propose à ses clients de les accompagner dans leurs propres acquisitions et qui prend sa commission au passage, aussi importante soit-elle, si celle-ci est justifiée vis-à-vis du gain engendré par le client en question. Je n’ai rien contre celui qui vend des produits de défiscalisation, tant que la décision de proposer cette alternative à ses clients repose sur des éléments concrets justifiant ce choix et dans la mesure où celui-ci est une bonne option si l’on s’appuie sur les souhaits, les objectifs et les contraintes (notamment de gestion) du client. Je n’ai rien contre tous ces gens car je suis à la fois un CGP (un “vendeur de Pinel“ comme ils disent), investisseur immobilier dans l’ancien et formateur.

Le Pinel oui, mais pour qui ?

Comme vous l’aurez compris je ne suis pas un adepte de la généralisation et je suis intimement convaincu qu’à chaque client il existe une stratégie d’investissement différente et qu’il serait donc malsain de mettre tout le monde dans le même panier et décrétant que tout le monde doit faire du neuf, tout le monde doit faire de l’ancien, tout le monde doit faire du nu, du meublé, de la division, de la colocation, de la LCD, de l’achat-revente… Au final à chaque cas sa solution.

Je pense donc que les investissements de type Pinel peuvent être une option envisageable, pas pour tout le monde certes, mais dans certains cas. Prenons l’exemple du cadre supérieur ou du professionnel libéral, de celui qui n’a pas le temps ou l’envie de consacrer du temps à son investissement, de celui qui veut être libérer de toute contrainte d’acquisition/de gestion/etc, de celui qui veut à tout prix effacer ses impôts (bien que cela ne puisse être une finalité en soi), de celui qui aime son travail et estime que l’investissement immobilier est un bon complément mais certainement pas une activité qu’il souhaite exercer à temps plein, de celui qui ne vis pas que pour le cash-flow…

Enfin, si par Pinel nous entendons “bien neuf“, celui-ci peut également être une bonne alternative pour celui qui souhaite acquérir sa résidence principale. En effet, les biens neufs offrent certains avantages non négligeables, notamment dans le cadre d’une acquisition à titre personnelle : les frais de notaire sont réduits (2,5% contre 8 à 10% dans l’ancien), il existe une TVA réduite dans certaines zones (jusqu’à 5,5% au lieu de 20%), les primo accédant peuvent enfin bénéficier d’un PTZ plus important dans le cadre d’un investissement neuf par rapport à un investissement dans l’ancien.

Pour illustrer l’impact de ces avantages sur le prix d’acquisition d’une résidence principale dans le neuf ou l’ancien, voici un exemple chiffré :

Supposons l’achat d’une résidence principale au prix de 200.000€, via un financement au taux de 2% sur 20 ans. S’il s’agit d’un bien dans l’ancien les mensualités s’élèvent à 1.013€ et le coût du crédit (représentant les intérêts payés à la banque) à 43.000€. Avec un PTZ à hauteur de 40% (impossible dans l’ancien s’il n’y a pas de travaux) les mensualités ne sont que de 940€ pour un coût de crédit de 26.000€, soit 17.000€ de moins dans le neuf que dans l’ancien. En prenant le même exemple et en supposant cette fois-ci que le bien soit situé dans une zone éligible à la TVA à 5,5%, les mensualités chutent à 833€ et le coût du crédit à 23.000€, soit 20.000€ de moins que dans l’ancien. Ajoutons à cela des frais de notaire à 2,5% (contre 9% dans l’ancien) : l‘acquisition de ce bien coûte finalement 50.000€ de moins dans le neuf que dans l’ancien. La surcote de 20% dans le neuf n’est-elle pas loin derrière nous ? A vous d’en tirer vos conclusions… Quoiqu’il en soit vous constaterez encore une fois que l’immobilier n’est pas une science exacte.

Alexandre Castro

CGP associé – CSConsulting SARL